Πώς έμαθαν οι επενδυτές να... αγαπούν το ράλι των μετοχών - Συμεών Μακέδος

Πώς εξηγείται η ταχύτατη ανάκαμψη των μετοχών εν μέσω πανδημίας και σαρωτικής ύφεσης. Οι σκεπτικιστές που σπεύδουν να τοποθετηθούν στην αγορά, οι κινήσεις της Fed και τα καταφύγια. Οι κινήσεις των μικροεπενδυτών και οι ανησυχίες.

Το ράλι των αμερικανικών μετοχών αρχίσει να μετατρέπει τους αμφισβητίες σε πιστούς, δίνοντας νέα ώθηση στο ράλι που έχει διαψεύσει βετεράνους επενδυτές, έχει προσελκύσει μικροεπενδυτές και έχει αψηφήσει τις ζοφερές οικονομικές προοπτικές που προκάλεσε η παγκόσμια πανδημία.

Ο δείκτης S&P 500 των αμερικανικών μετοχών blue chip καταγράφει άνοδο μεγαλύτερη του ενός τρίτου από τα χαμηλά που είχε καταγράψει προ διμήνου, στο αποκορύφωμα του sell-off λόγω του ιού. Την Τετάρτη, ο δείκτης έκλεισε πάνω από τις 3.000 μονάδες για πρώτη φορά από τις αρχές Μαρτίου, φέρνοντάς τον μόλις 10% χαμηλότερα από το ιστορικό υψηλό που είχε καταγράψει τον Φεβρουάριο.

Το ράλι έχει δημιουργήσει μια λεγεώνα σκεπτικιστών, οι οποίοι ανησυχούν πως η αγορά καθοδηγείται αποκλειστικά από τα μέτρα τόνωσης της Federal Reserve και πως οι αισιόδοξοι επενδυτές είναι υπερβολικά αισιόδοξοι πως θα προκύψει ένα εμβόλιο που θα «ξαναζεστάνει» τα εταιρικά κέρδη. Τώρα, όμως, ακόμα και οι επικριτές αρχίζουν απρόθυμα να μπαίνουν στον «χορό» των αγορών.

«Υπάρχει ένα στοιχείο του φόβου πως θα χάσουν από τα κέρδη (fear of missing out), καθώς οι επενδυτές αρχίζουν να κοιτάζουν τη δυναμική», σύμφωνα με την Emily Roland, co-chief investment strategist στην John Hancock Investment Management της Βοστόνης. Παρομοίασε τις πρόσφατες αγορές από αυτούς που τώρα άρχισαν να «πιστεύουν», με το να προσπαθεί κανείς να περάσει έναν δρόμο υψηλής κυκλοφορίας. «Ψάχνουν για κάποιο άνοιγμα, ξέρουν πως είναι πιθανό να πληγωθούν, όμως το κάνουν».

Τα κέρδη δεν περιορίζονται στις ΗΠΑ. Με «οδηγό» τον S&P 500, ο Euro Stoxx 600 και ο FTSE 100, o βρετανικός δείκτης αναφοράς, καταγράφουν άνοδο περίπου ενός τετάρτου, ενώ ο δείκτης Nikkei των ιαπωνικών μετοχών έχει καταγράψει κέρδη πάνω από 30% από τότε που ξεκίνησε το ράλι στις 23 Μαρτίου.

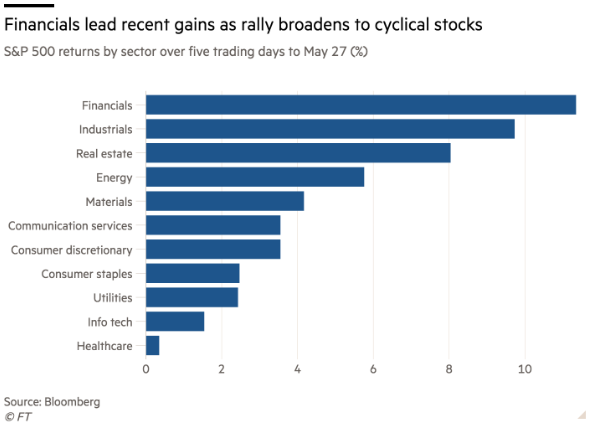

Τα ράλι αρχίζουν να επεκτείνονται και πέραν των μεγάλης κεφαλαιοποίησης τεχνολογικών μετοχών που έχουν αναδυθεί ως «καταφύγιο» για τους επενδυτές στους ταραγμένους φετινούς καιρούς –ένδειξη πως στον «χαμό» μπαίνει πλέον ένα μεγαλύτερο εύρος αγοραστών.

Οι κυκλικές μετοχές και οι μετοχές εταιρειών μικρής κεφαλαιοποίησης συμμετέχουν στο ράλι τις τελευταίες εβδομάδες, καθώς οι επενδυτές στηρίζουν εκ νέου τις οικονομικά ευαίσθητες εταιρείες. Την Τρίτη οι τραπεζικές μετοχές εμφάνισαν τις καλύτερες ημερήσιες επιδόσεις τους από τις αρχές Απριλίου, υποδηλώνοντας πως το ράλι μπορεί να διαρκέσει, όπως δήλωσε ο Mike Mullaney, διευθυντής έρευνας παγκόσμιων αγορών στην εταιρεία fund management Boston Partners. «Δεν μπορείς να αφήσεις τον χρηματοπιστωτικό κλάδο πίσω και να περιμένεις πως το ράλι θα έχει διάρκεια – οι τράπεζες είναι η ραχοκοκαλιά της οικονομίας,», είπε.

O Rob Almeida, global investment strategist της MFS Investment Management στη Βοστόνη, τηρούσε bearish άποψη καθ’ όλη τη διάρκεια του ράλι, σχολίασε όμως πως ήταν επώδυνο το ότι έχασε από τα κέρδη. Η MFS μπήκε επιφυλακτικά στο ράλι, επεκτείνοντας τα holdings τεχνολογικών ομίλων που πιστεύει πως θα ευημερήσουν κατά τη διάρκεια και πέραν της κρίσης της Covid-19, όπως οι όμιλοι πληρωμών και οι εταιρείες αθλητικής ένδυσης και υπόδησης, καθώς οι επαγγελματίες που βρέθηκαν να μένουν σπίτι τους έβγαλαν τα κοστούμια και έβαλαν τις φόρμες.

«Αυτό που βλέπουμε τις τελευταίες εβδομάδες είναι ένας τρομακτικός όγκος υποθέσεων», ανέφερε ο κ. Almeida. «Νομίζω πως η αγορά προτρέχει.»

Ο πολλαπλασιαστής του μελλοντικού P/E για τον S&P 500 –ένα δημοφιλές μέτρο αποτίμησης- είναι τώρα πάνω από 23, στο υψηλότερο επίπεδο από τις αρχές της δεκαετίας του 2000, σύμφωνα με την Capital IQ.

Ένα εμβόλιο για τον κορωνοϊό μπορεί να απέχει ακόμα αρκετά χρόνια και κορυφαίοι επιστήμονες έχουν προειδοποιήσει πως οι ψυχρότεροι μήνες σε ΗΠΑ και Ευρώπη μπορεί να φέρουν νέες εξάρσεις της επιδημίας και να οδηγήσουν σε περισσότερα shutdown, εμποδίζοντας μια ανάκαμψη.

Ωστόσο, μέχρι στιγμής, η συνέχιση των αγορών απέδειξε πως έκαναν λάθος αυτοί που αμφέβαλαν. Πριν από δυο εβδομάδες, ο Stanley Druckenmiller, ο hedge fund manager που βοήθησε τον George Soros να «σπάσει» την Τράπεζα της Αγγλίας, δήλωσε πως η ανταμοιβή για την αγορά μετοχών είναι «η χειρότερη που έχει δει». Ο David Tepper, ιδρυτής του αμερικανικού hedge fund Appaloosa Management, είπε κάτι αντίστοιχο μια ημέρα αργότερα. Έκτοτε, οι αμερικανικές μετοχές έχουν καταγράψει άνοδο γύρω στο 7%.

Οι επικριτές έχουν επίσης προειδοποιήσει τους μικροεπενδυτές, που δεν διαθέτουν τις ικανότητες ανάλυσης των επαγγελματιών της Wall Street, στηρίζουν το ράλι –ανεβάζοντας δυνητικά επικίνδυνα μέσω των προσφορών τους τις τιμές για μετοχές που έχουν σφυροκοπηθεί.

Χρήστες της εφαρμογής trading μετοχών Robinhood, έχουν υπερδιπλασιάσει τις θέσεις τους σε εταιρείες στον δείκτη Russell 3000 των μεγαλύτερων αμερικανικών εισηγμένων ομίλων από τότε που ξεκίνησε το ράλι, σύμφωνα με τους υπολογισμούς της Morgan Stanley. Οι δέκα δημοφιλέστερες μετοχές που κατέχουν οι χρήστες της Robinhood περιλαμβάνουν την American Airlines και την εταιρεία διαχείρισης κρουαζιερών Carnival, δυο εταιρείες που επλήγησαν από τον κορωνοϊό, οι τύχες των οποίων μπορεί να μην αλλάξουν για αρκετό καιρό ακόμα.

To online trading και η λογική του «αγοράζω στα χαμηλά» έχουν βοηθήσει στην προσέλκυση ενός νέου είδους μικροεπενδυτή, σύμφωνα με την κα. Roland της John Hancock.

«Ο 10χρονος γιός μου με ρώτησε αν μπορεί να ανοίξει έναν λογαριασμό ETrade για να αγοράσει μετοχές της Tesla», είπε. Είχε μάθει για τις fractional μετοχές, που δίνουν στους επενδυτές τη δυνατότητα να αγοράσουν ένα μέρος της μετοχής, που θα του επέτρεπε να αγοράσει μερίδιο των μετοχών της αυτοκινητοβιομηχανίας που αυτή τη στιγμή διαπραγματεύεται στα 820 δολάρια. «Έχει μόνο 150 δολάρια –τα χρήματα από την πρώτη φορά που κοινώνησε.»

Ο Steven DeSanctis, αναλυτής της Jefferies, δήλωσε πως οι ημερήσιες συναλλαγές σε μετοχές μικρών εταιρειών του βιοτεχνολογικού τομέα έχουν αυξηθεί τις τελευταίες εβδομάδες, ξεπερνώντας συχνά τον αριθμό των σε κυκλοφορία μετοχών των εταιρειών. Αυτό το αποδίδει στις ενεργές ημερίδες συναλλαγές, που θυμίζουν τις αγορές μετοχών του διαδικτύου από μικροεπενδυτές κατά το «μπουμ» των dotcom.

«Υπάρχει κάποια από αυτήν την ευφορία στην αγορά, κάτι που μου προκαλεί νευρικότητα. Ξέρετε πως θα καταλήξει – άσχημα», σημείωσε.

Αυτοί που προετοιμάζονται για ένα ακόμα μεγάλο sell-off ίσως χρειαστεί να περιμένουν. Οι υπεύθυνοι χάραξης πολιτικής στις ΗΠΑ έχουν αφήσει να εννοηθεί πως είναι έτοιμοι να αυξήσουν τα ποσά ρεκόρ της δημοσιονομικής και νομισματικής στήριξης, ενώ όλες οι πολιτείες είτε χαλαρώνουν τα shutdowns τους ή τα έχουν άρει.

«Δεν νομίζω πως η αγορά μπορεί να πέσει πολύ αυτές τις μέρες», είπε η κα. Roland. «Αυτό που έχουμε δει είναι οπωσδήποτε συγκλονιστικό, όμως οι αγορές φαίνεται πως είναι απόλυτα απρόσβλητες από αυτό».

Πηγή: euro2day.gr